Depósitos estructurados, Qué son y por qué no interesan a pequeños ahorradores

No se deje engañar por la rentabilidad de los depósitos estructurados, se trata de productos financieros complejos que aunque ‘ofertan’ altas rentabilidades… ligan gran parte de esta rentabilidad a la evolución de ciertos valores en Bolsa. Por eso son arriesgados para los consumidores sin conocimientos financieros y no interesan. No se deje tentar por las ‘altas’ rentabilidades que ofrecen los bancos de sus productos de ahorro inversión. Su objetivo no es más que captar pasivo procedente de los ahorros de los consumidores y reforzar así su capital. Esto ha sido siempre así y con la crisis se está acentuando aún más. Desde la Asociación de Usuarios de Bancos, Cajas y Seguros (ADICAE) informan de que “no nos cansaremos de advertir sobre el riesgo de productos como pagarés, cédulas hipotecarias, participaciones preferentes,… Otro de los productos ‘de riesgo’ son los depósitos estructurados”.

¿Qué es un depósito estructurado o referenciado?

Son productos de ahorro que se caracterizan por dividir la inversión en dos partes. La primera se coloca en un depósito bancario de buena rentabilidad (normalmente superior al 4 %) durante un plazo que no suele superar los 12 meses. Pasado ese tiempo, el consumidor percibe el principal y los intereses.

La otra parte de la inversión va referenciada al rendimiento de algunas acciones bursátiles o a índices de referencia, como el IBEX35. La rentabilidad del producto variará en función de la cotización de esos valores, si su cotización final es mayor a la inicial la rentabilidad será mayor, si no sería del 0 %. Esta parte suele invertirse durante un periodo muy largo, que puede alcanzar los 5 años. Supone un riesgo para el usuario, puesto que inmoviliza sus ahorros durante un largo periodo de tiempo sin tener una rentabilidad garantizada.

Con este tipo de productos la banca huye del riesgo y se lo otorga al pequeño ahorrador. Aunque éste analice las tendencias de las acciones es muy difícil hacer un pronóstico en sus evoluciones. Es altamente improbable que las acciones que conforman la ‘cesta’ de valores que sirven de referencia para la rentabilidad de los depósitos estructurados superen su cotización actual dentro de un año. El pequeño ahorrador tendría que optar por otros productos sin riesgo, con una rentabilidad cierta, como los depósitos bancarios.

A continuación analizamos algunos ejemplos de depósitos estructurados que podemos encontrar en diversas entidades financieras.

Depósito referenciado de Bantierra

La entidad resultante de la fusión de Multicaja y Cajalón ofrece una serie de depósitos referenciados al rendimiento de dos acciones bursátiles:

-depósito referenciado a 12 meses (también se ofrece a 6 meses con similares condiciones):

La inversión se divide en dos tramos (el importe mínimo de la inversión es de 50.000 €) El 90 % de la inversión del usuario se coloca en el primer tramo.

Tiene un importe mínimo de 45.000 €, con un plazo de 12 meses. El capital a vencimiento está garantizado al 100 %.

La liquidación de intereses es anual por lo que la rentabilidad durante éste tramo es del 5 % T.A.E.

En el tramo 2 se coloca el 10 % restante de la inversión.

El vencimiento máximo del tramo puede ser de 60 meses y el importe mínimo será de 5.000 €.

El capital a vencimiento no estará garantizado, puesto que dependerá del rendimiento de 2 acciones (Telefónica y Banco Santander).

Las acciones de Telefónica cotizan a 11.5, dentro de un año deberán de superar ese valor para que el usuario pueda optar a tener rentabilidad y rescatar así su dinero. Será como jugar a la lotería, puesto que desde Marzo del 2.012 las acciones de Telefónica han bajado considerablemente y su evolución es una incógnita.

Las acciones del Banco Santander, a fecha de hoy, cotizan a 6,23, pasado un año deberán superar ese valor.

Podemos ver que tienen un comportamiento aceptable y desde mediados de julio han tenido una tendencia alcista. Su evolución anual durante el último año es mucho más satisfactoria respecto a la de Telefónica.

Conclusión: Las entidad trata de compensar el rendimiento de las dos acciones. Como hemos podido ver, el rendimiento del Banco Santander es bastante aceptable y sigue una tendencia alcista, en cambio las de Telefónica se han desplomado, de éste modo se cubre las espaldas con el objetivo de dar la menor rentabilidad posible a los ahorradores y a disponer de su dinero durante más tiempo sin coste alguno.

Dichas acciones deberán superar en los plazos estimados la cotización inicial (será el Precio Oficial de Cierre en la fecha de inicio). Si se cumple ésta condición durante el Año 1 se remunerará al usuario con un interés del 5 %. Si no se consigue no obtendrá rentabilidad alguna y el dinero quedará en poder de la entidad hasta que la cotización de cierre sea superior a la inicial.

AÑO 1 Si se cumple 5,00 % AÑO 2 Si se cumple 10,00 % AÑO 3 Si se cumple 15,00 % AÑO 4 Si se cumple 20,00 % AÑO 5 Si se cumple 25,00 % Así pues, la rentabilidad seguirá la siguiente función:

Rentabilidad = 5,00 % x N N: Número de años transcurridos hasta la fecha de cumplimiento de la condición de pago de cupón.

Cumplimiento: Condición de Pago de Cupón y de Cancelación Anticipada

Si en alguna de las fechas de referencia se cumple que todas y cada una de las 2 acciones están igual o por encima de su respectiva referencia inicial, el cliente recibe el cupón que le corresponda, siempre en función del año en que se cumpla ésta condición. De éste modo el producto se cancelará de forma anticipada.

Si la condición de pago no se cumple en ninguna de las fechas de referencia, el cliente obtiene un cupón del 0 %.

Llegados a la fecha de vencimiento definitivo se pueden dar tres escenarios:

1-) Si la acción con peor comportamiento respecto de su referencia inicial está igual o por encima de dicha referencia el depósito vence y el usuario recibe un cupón del 5,00 % x N.

2-) Si la acción con peor comportamiento respecto a su referencia inicial no está por debajo del 80 % de dicha referencia el depósito vence y el usuario recibe un cupón del 0 %.

3-)Si la acción con peor comportamiento respecto a su referencia inicial si está por debajo del 80 % de dicha referencia el cliente no recibe ningún cupón y, además, recibirá un número de títulos de esa acción que se calculará de la siguiente forma:

Nº de acciones= Nominal Tramo 2 / Referencia inicial peor acción.

Depósito doble de CAI

-inversión mínima de 6.000 euros (ampliable en múltiplos de 1.000 euros).

-el 70 % de la inversión se remunera al 4,50 nominal anual, 4,52 % TAE.

-periodo de 9 meses.

-el usuario podrá disponer del importe de ésta inversión en cualquier momento.

El interés del 30 % restante estará referenciado al rendimiento de las acciones de Telefónica e Inditex y el usuario no podrá disponer de él bajo ningún concepto. El plazo será de 4 años.

Las acciones de Inditex cotizan a 89.40. Las de Telefónica (como hemos podemosver en el ejemplo de Bantierra) a 11,23. El cliente obtiene el 25 % de la menor revalorización de los dos valores, tomando para su cálculo:

Valor Inicial: Para cada acción será el precio oficial de cierre de cotización en la fecha de de inicio, el 23/07/2012.

Valor Final: Para cada acción será el precio oficial de cierre de cotización en la fecha de observación final, el 25/07/2016.

Esta oferta solo es válida para dinero procedente de otras entidades, dinero nuevo. El cliente obtendría un 25 % de la menor revalorización entre los dos valores. Una rentabilidad presumiblemente muy baja para tener retenido durante tanto tiempo su dinero.

Depósito Triple Cupón de Banco Sabadell

Se trata de un depósito a plazo fijo a 3 años que referencia su rentabilidad a las expectativas de revalorización del índice IBEX 35. Con tal estructura se obtendrá un cupón fijo del 1,50 % TAE en septiembre de cada año y una vez finalizado el plazo se obtendrá una rentabilidad variable que dependerá de la evolución intermensual del índice.

Esta rentabilidad variable se calcula como la suma de las variaciones mensuales* positivas y negativas del índice con una variación positiva máxima mensual del 2,00 %, excepto para la última variación, que no tendrá límite.

*Ejemplo. Se entenderá por variación mensual la diferencia entre la cotización del precio de cierre del día 4 del mes anterior con la cotización del precio de cierre del día 4 de cada mes (si no es hábil se tomará el siguiente. Por tanto, al vencimiento se pueden dar los siguientes supuestos de rentabilidad:

Si al vencimiento del depósito la suma de variaciones mensuales es superior al 14 %, el cupón variable será igual a la suma de variaciones mensuales. Si al vencimiento del depósito la suma de variaciones mensuales está comprendida entre 0 % y 14 %, el cupón variable será igual al 14 % ( 4,46 % TAE). Si al vencimiento del depósito la suma de variaciones mensuales es inferior a 0 %, recuperará el capital invertido y el cupón variable será del 0 % (0 %TAE).

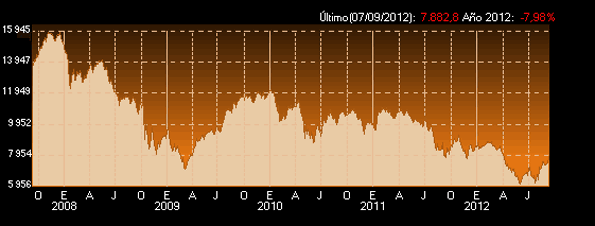

Durante el último año el IBEX ha tenido una variación acumulada de -8,36 %, así que podemos decir que es muy probable obtener una rentabilidad del 0 %. La inversión mínima es de 600 euros. El plazo variará según las necesidades del usuario.

No hace falta ser un experto para darse cuenta de que es altamente improbable que en la situación económica actual se cumplan las condiciones que dispone la entidad para obtener la máxima rentabilidad. A finales de julio el IBEX se desplomó y hubiera sido un buen momento para contratar éste producto. Actualmente, se está recuperando, aunque todavía está lejos de su valor “normal”.

Depósito activo de Activobank (Banco Sabadell):

-importe de la inversión mínima de 6.000 euros, máximo de 100.000 euros.

-el 50 % de la inversión va a un depósito a 6 meses al 4 % T.A.E. El abono del principal y de los intereses se realizará al vencimiento. Podrá disponerse del dinero inmediatamente, en ese caso el depósito se remunerará al 1,75 % por el total de los días en los que el capital estuvo invertido. Deberá solicitarse con dos días hábiles de antelación.

Si el depósito fuese cancelado antes de 15 días después de su contratación no se percibirían intereses y la rentabilidad sería del 0 %. En caso de que el fondo se reembolsase con anterioridad al vencimiento, éste también pasará a remunerarse al 1,75 %.

-el 50 % restante se invierte en un fondo de inversión que elija el usuario, todos ellos del Banco Sabadell. Por ejemplo el fondo Sabadell BS Rendimiento tiene una rentabilidad del 2,32 %, una rentabilidad inferior a la que daría un depósito bancario.

Este producto es diferente, puesto que obliga al pequeño ahorrador a invertir su dinero en un fondo de inversión de la propia entidad. Esto conlleva una serie de comisiones de gestión, depósito que deberá afrontar y que disminuirán su rentabilidad.